タグ

税金

投稿日:2024/10/07

相続財産評価をゼロから学ぶ!誰でもできる路線価と価格補正の簡単ステップ

相続財産の評価に関する知識をゼロから学び、路線価や価格補正、奥行、角地、間口が狭い土地、形が悪い宅地など、初心者でもすぐに理解できる方法を紹介します。正しい評価を知ることで、相続税額の削減や資産管理に役立つだけでなく、短時間で重要なポイントを押さえることができます。相続財産の評価方法に迷っている方や、誰でも簡単に実践できる具体的なステップを知りたい方に最適な内容です。これを読めば、相続財産評価が驚くほど簡単に感じられるでしょう!

相続財産の評価方法とは?

相続財産の評価は、相続税の計算で重要なステップですが、初めての方には難しく感じるかもしれません。でも安心してください!この記事では、相続財産の評価方法をゼロからわかりやすく解説していきます。不動産の評価は特に複雑ですが、ポイントを押さえれば理解が深まります。評価に必要な知識としては、路線価や価格補正、土地の奥行や角地の特性、さらには間口が狭い土地や形が悪い宅地などの要素が挙げられます。

これらの要素を正確に理解して評価することで、無駄な相続税の負担を避けることができます。それでは、次の節で具体的な評価基準を見ていきましょう!

相続財産評価の基礎知識:国税庁の評価基準とは?

相続財産の評価は、国税庁が定めた「財産評価基本通達」に基づいて行います。この通達は、誰もが公平に相続税を支払うことができるよう、評価方法を統一するためのものです。不動産を含む相続財産は、適正に評価されないと相続税額に影響が出てしまうため、正確な評価が求められます。

具体的には、土地の評価には「路線価」という国税庁が定めた価格を基にして計算します。路線価とは、道路に面した土地1㎡あたりの価格のことで、毎年1月1日時点で評価される公示地価の80%を基準にしています。この路線価に土地の形や奥行、接道状況などを反映させ、評価額が算出されます。

たとえば、奥行が短い土地や、角地の場合は補正が加えられ、評価額が調整されます。評価が適正に行われないと、必要以上の相続税を支払うことにもなりかねません。この評価基準をしっかりと押さえることで、スムーズな相続手続きが可能になります。

路線価図の見方を簡単に解説

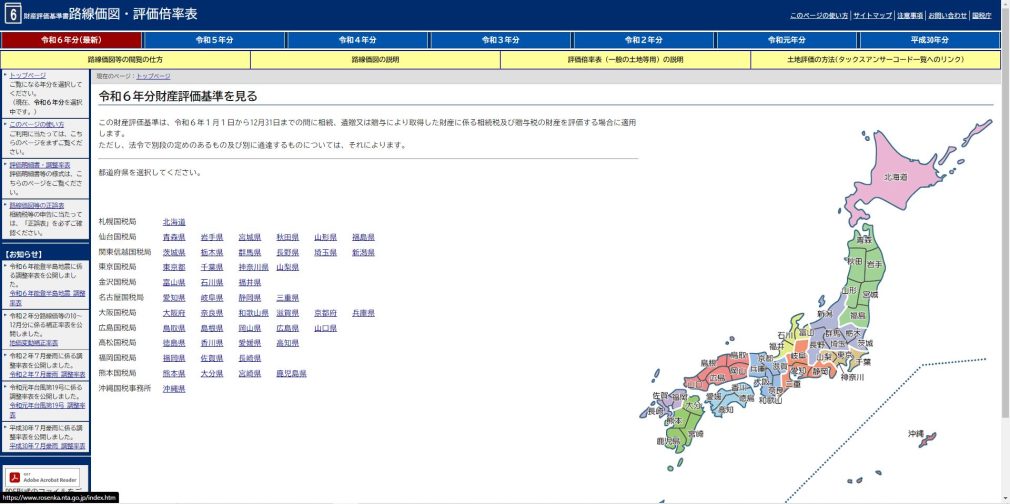

路線価図は、土地の評価において非常に重要な役割を果たします。初心者でも簡単に確認できるように、国税庁のウェブサイトで公開されているため、誰でもアクセス可能です。路線価図の見方はとてもシンプルで、土地の所在地に該当する道路ごとに設定された1㎡あたりの金額が示されています。

まず、国税庁の「路線価図」ページにアクセスし、都道府県を選択します。次に、市区町村や町名を指定すると、対象の地域・道路が表示され、その路線価が確認できます。たとえば、路線価が「200千円」と表示されていれば、その道路に面する土地1㎡あたりの評価額が200千円(20万円)であることを示します。この価格を基に、土地の形状や奥行、角地などの補正を加えて評価額が決定します。

このプロセスを理解すれば、相続財産の評価は難しくありません。誰でもすぐに確認できるため、手軽に自分の土地の評価額を把握できる便利なツールです。相続税対策にも大いに役立つので、ぜひ活用してみてください。

路線価を基にした土地の評価と価格補正

相続財産の評価において、土地の評価方法は非常に重要です。その中でも、路線価を基にした評価方法は一般的で、正しく理解することで適切な相続税計算が可能になります。特に、土地の形状や奥行、角地かどうか、さらには間口の広さなどの要素は、土地の利用価値に大きく影響し、それに応じて評価額が変動します。

土地が持つそれぞれの特性に合わせて価格補正が行われることで、実際の利用価値に即した評価が可能です。適切に評価を行うことができれば、余計な相続税を避け、資産の適正な評価が可能となります。次に、路線価方式の詳細と奥行価格補正について詳しく見ていきましょう。

路線価方式の基本と奥行価格補正の重要性

路線価方式とは、土地の正面に面した道路の路線価を基準に、その土地の評価額を算出する方法です。この路線価は、国税庁が毎年定めており、土地の評価において非常に重要な基準となります。路線価は、道路ごとに異なり、土地1㎡あたりの価格が設定されています。これを基に土地の価値を評価しますが、土地の形状や奥行、さらには角地であるかどうかなど、さまざまな要素が評価に影響を与えます。

特に、奥行価格補正は、土地の奥行きが標準的でない場合に適用される補正です。例えば、奥行が長すぎたり、短すぎたりすると、建物の配置や利用価値が制限されることから、路線価に一定の補正を加えて評価額が調整されます。これにより、正確で公正な評価が可能になります。

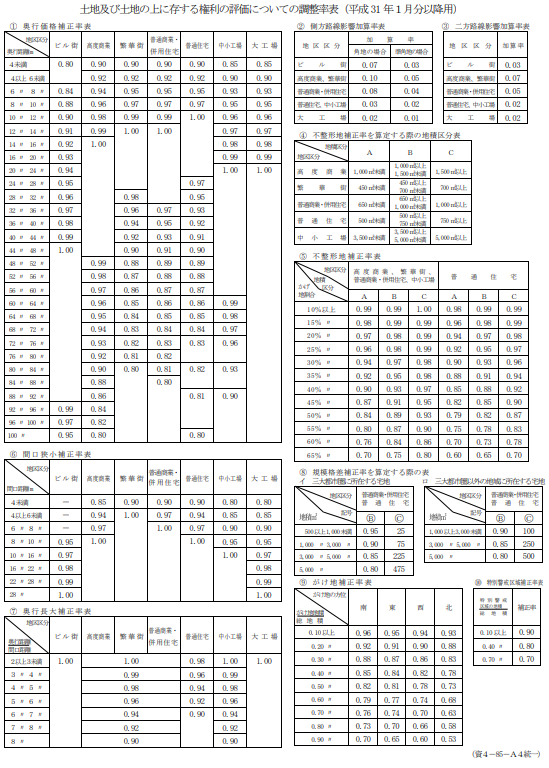

奥行価格補正率表

|

奥行距離 (メートル) |

地区区分 |

||

|

繁華街地区 |

普通商業 併用住宅地区 |

普通住宅地区 |

|

|

4m未満 |

0.90 |

0.90 |

0.90 |

|

4m以上6m未満 |

0.92 |

0.92 |

0.92 |

|

6m以上8m未満 |

0.95 |

0.95 |

0.95 |

|

8m以上10m未満 |

0.97 |

0.97 |

0.97 |

|

10m以上12m未満 |

0.99 |

0.99 |

1.00 |

|

12m以上14m未満 |

1.00 |

1.00 |

1.00 |

|

14m以上16m未満 |

1.00 |

1.00 |

1.00 |

|

16m以上20m未満 |

1.00 |

1.00 |

1.00 |

|

20m以上24m未満 |

1.00 |

1.00 |

1.00 |

|

24m以上28m未満 |

1.00 |

1.00 |

0.97 |

|

28m以上32m未満 |

0.98 |

1.00 |

0.95 |

|

32m以上36m未満 |

0.96 |

0.97 |

0.93 |

|

36m以上40m未満 |

0.94 |

0.95 |

0.92 |

|

40m以上44m未満 |

0.92 |

0.93 |

0.91 |

|

44m以上48m未満 |

0.90 |

0.91 |

0.90 |

|

48m以上52m未満 |

0.88 |

0.89 |

0.89 |

|

52m以上56m未満 |

0.87 |

0.88 |

0.88 |

|

56m以上60m未満 |

0.86 |

0.87 |

0.87 |

|

60m以上64m未満 |

0.85 |

0.86 |

0.86 |

|

64m以上68m未満 |

0.84 |

0.85 |

0.85 |

|

68m以上72m未満 |

0.83 |

0.84 |

0.84 |

|

72m以上76m未満 |

0.82 |

0.83 |

0.83 |

|

76m以上80m未満 |

0.81 |

0.82 |

0.83 |

|

80m以上84m未満 |

0.80 |

0.81 |

0.82 |

|

84m以上88m未満 |

0.80 |

0.80 |

0.82 |

|

88m以上92m未満 |

0.80 |

0.80 |

0.81 |

|

92m以上96m未満 |

0.80 |

0.80 |

0.81 |

|

96m以上100m未満 |

0.80 |

0.80 |

0.81 |

|

100m以上 |

0.80 |

0.80 |

0.80 |

引用元:国税庁 奥行価格補正率表

※その他の地区区分は左記ホームページでご確認ください。

具体的には、たとえば普通住宅地区において、奥行が標準的な16mであれば補正は不要(1.00)ですが、奥行が10m未満(0.97)や30mの場合(0.95)には補正が適用されます。これにより、より実際の利用状況に即した評価が行われます。次に、具体的な補正率の計算例を見ていきましょう。

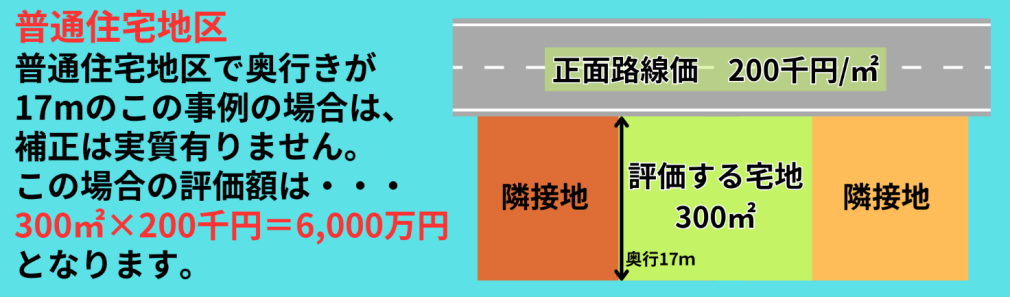

上図のように、普通住宅地区内で、300㎡の土地を評価するとします。奥行きは17mですので、奥行価格補正率は1.00(等倍)なので、実質的には補正の必要はありません。この土地の前面道路の路線価は、正面路線価:200千円/㎡となっていますので、この土地の評価額=300㎡×200千円/㎡(1㎡あたり20万円)=6,000万円ということになります。

奥行が短い土地の評価方法とその価格補正率

奥行が短い土地の場合、評価額は標準的な土地と比べて下がることが一般的です。たとえば、標準的な奥行が住宅地の場合、10mから24m(補正率1.00)とされています。つまり、奥行が7mの土地では補正率が0.95となり、評価額が5%減額されます。さらに、奥行が5mの場合は補正率が0.92、4m未満の場合は0.90と、奥行が短いほど補正率は下がり、土地の評価額も減少します。

具体例として、路線価が200千円/㎡で、奥行が7mの土地を評価するとします。標準的な奥行であれば、1㎡あたり200千円の評価額になりますが、奥行が7mであれば補正率が0.95です。したがって、最終的な評価額は200千円 × 0.95 = 190千円/㎡となります。このように、奥行が短い土地では補正がかけられ、実際の利用価値に基づいて評価額が調整されます。

今回は、奥行きが短いケースを事例としましたが、逆に24mを超える【奥行きが長い】場合も同様に補正が入り、評価を下げる結果となります。具体的には、奥行価格補正率表でご確認ください。

これにより、適正な評価が行われ、無駄な相続税の負担を避けることができます。相続財産を評価する際には、このような補正をしっかり理解し、適切な評価を行うことが重要です。

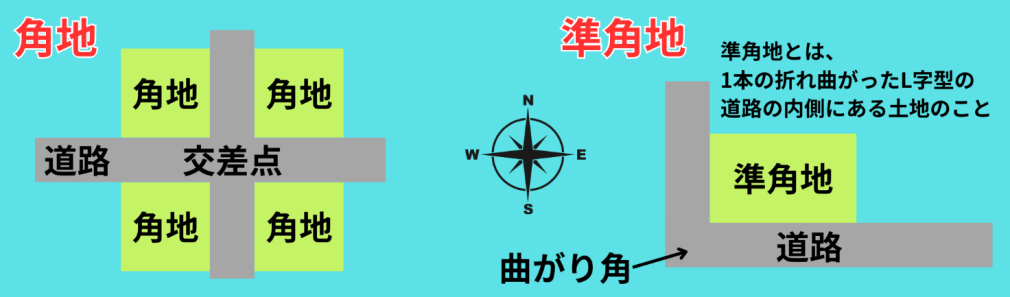

角地の評価と側方路線影響加算率

相続財産の評価において、土地が角地である場合は、通常の土地よりも高い評価が付くことが多いです。角地は複数の道路に面しているため、建物の配置や利用価値が高まり、商業用地や住宅用地としての需要が増します。そのため、土地の評価額も増加するのです。この際、適用されるのが側方路線影響加算率です。

側方路線影響加算率表

|

地区区分 |

加算率 |

|

|

角地の場合 |

準角地の場合 |

|

|

ビル街地区 |

0.07 |

0.03 |

|

繁華街地区・高度商業地区 |

0.10 |

0.05 |

|

普通商業・併用住宅地区 |

0.08 |

0.04 |

|

中小工場地区 |

0.03 |

0.02 |

|

大工場地区 |

0.02 |

0.01 |

引用元:国税庁 奥行価格補正率表の付表2 側方路線影響加算率表の部分をご覧ください。

側方路線影響加算率とは、土地が複数の道路に面している場合に、正面路線価に加えて側方の道路に面している価値を加味するために適用される補正率です。これにより、角地の評価額は通常の土地よりも高くなり、相続財産としての価値が上昇します。正しい評価を行うことで、相続税の額にも影響を与えるため、角地の評価をしっかりと理解しておくことが重要です。

角地のメリットとデメリットを考慮した評価方法

角地は、2つ以上の道路に面しているため、通常の土地と比べていくつかのメリットがあります。まず、建物の配置が柔軟で、出入り口を2つの道路に面して設けることができるため、商業施設や住宅の設計において有利です。さらに、日当たりや風通しも良くなることから、居住用地としても価値が高まります。これが、角地が高く評価される理由の一つです。

一方で、角地にはデメリットもあります。特に、道路に面する部分が多いため、プライバシーが確保しにくくなったり、外壁のメンテナンス費用が増加したりする可能性があります。また、角地で高低差がある土地である場合、2面、3面と擁壁を築造しなければならず、1面だけ道路に接している土地と比べて、造成費用が高くなることが多いです。

これらのメリットとデメリットを踏まえて、角地の評価を正しく行うには、側方路線影響加算率が適用され、評価額が適切に調整されます。

角地と準角地の違いによる評価の差異

角地と準角地の違いは、評価額に大きな影響を与えます。角地は2つの主要な道路に面しているため、利用価値が高く評価されますが、準角地は、1つの主要道路と、もう1つの狭い通路や副道路に面している土地です。この違いにより、評価の際に適用される加算率も変わります。

角地の側方路線影響加算率は一般的に0.10〜0.02の範囲で設定されるのに対して、準角地の加算率は0.05〜0.02の範囲とされることが多いです。これにより、角地は準角地よりも高く評価される傾向がありますが、土地の具体的な立地や利用方法によっても異なるため、正確な判断が必要です。

例えば、商業施設や大規模な建物を建てる際は、角地の利用価値が高まり、加算率も大きく適用されますが、住宅地としての利用であれば、準角地でも十分な利便性があるため、差が小さくなることもあります。

角地の具体的な評価例:評価額を計算してみよう

では、具体的な評価例を見ていきましょう。たとえば、角地で正面路線価が200千円/㎡、側方路線価が150千円/㎡の土地を評価するとします。この土地が300㎡の広さで、側方路線影響加算率が0.08と設定されている場合、評価額は以下のように算出されます。

角地は、原則として高い方の路線価を正面路線価として計算した金額に、低い方の路線価を正面路線価に側方路線影響加算率をかけた金額を加算して、それに地積を乗じます。

正面路線価による評価額

正面路線価に基づいて、まず土地の基本的な評価額を計算します。

200千円 × 300㎡ = 60,000千円(6,000万円)

側方路線影響加算による加算額

側方路線価と加算率を掛け合わせ、側方路線影響による加算額を計算します。

150千円 × 0.08 = 12千円/㎡

12千円 × 300㎡ = 3,600千円(360万円)

最終評価額

最終的な評価額は、正面路線価による評価額と側方路線影響加算額を合計して求めます。

6,000万円 + 360万円 = 6,360万円

このように、角地は側方路線影響加算率を適用することで評価額が増加し、通常の土地よりも高く評価されることが多いです。この評価方法を理解し、適切に計算することで、相続税の計算や資産管理にも役立てることができます。

間口が狭い宅地の評価基準

相続財産の評価において、土地の形状は評価額に大きく影響します。その中でも、間口が狭い土地は、利用価値が制限されるため、評価額が通常の土地よりも低くなることがあります。間口が狭いと、建物の設計や駐車場の配置に制限が生じ、特に住宅や商業施設を建築する際に不便が生じやすいため、評価額に反映されます。こうした場合には間口狭小補正率が適用され、評価額が調整されるのです。

間口が狭い土地の評価方法を理解することで、適正な土地の評価ができ、最終的には相続税額の計算にも役立ちます。次に、この間口狭小補正率がどのように適用されるのか、理由を説明します。

間口が狭い土地の価格補正率を適用する理由

間口が狭い土地は、他の土地に比べて建物の設計や利用が制限されるため、実際の利用価値が低くなることがあります。そのため、価格補正率を適用して、土地の評価額を減額します。この補正は、土地が持つ「実際の利用価値」を反映するために行われるもので、特に建物の設計や駐車場の配置に制限が出る土地に適用されることが一般的です。

例えば、間口が狭いと、建物を建てる際に出入り口の設置場所が制限されたり、駐車スペースを確保しにくくなることがあります。このような制限が生じる土地では、他の条件が同じでも使い勝手が悪くなり、その分だけ市場価値が低くなります。これを反映するために、評価額が調整されるのです。

間口が広い土地に比べて、狭い土地では建築費用も増加する可能性があり、さらに利用効率が悪くなるため、補正率が適用されます。補正率は、間口の広さによって異なり、狭ければ狭いほど減額される割合が大きくなります。

間口狭小補正率表

|

間口距離 |

地区区分 |

||||||

|

ビル街地区 |

高度商業地区 |

繁華街地区 |

普通商業・ 併用住宅地区 |

普通住宅地区 |

中小工場地区 |

大工場地区 |

|

|

4m未満 |

– |

0.85 |

0.90 |

0.90 |

0.90 |

0.80 |

0.80 |

|

4m以上6m未満 |

– |

0.94 |

1.00 |

0.97 |

0.94 |

0.85 |

0.85 |

|

6m以上8m未満 |

– |

0.97 |

1.00 |

1.00 |

0.97 |

0.90 |

0.90 |

|

8m以上10m未満 |

0.95 |

1.00 |

1.00 |

1.00 |

1.00 |

0.95 |

0.95 |

|

10m以上16m未満 |

0.97 |

1.00 |

1.00 |

1.00 |

1.00 |

1.00 |

0.97 |

|

16m以上22m未満 |

0.98 |

1.00 |

1.00 |

1.00 |

1.00 |

1.00 |

0.98 |

|

22m以上28m未満 |

0.99 |

1.00 |

1.00 |

1.00 |

1.00 |

1.00 |

0.99 |

|

28m以上 |

1.00 |

1.00 |

1.00 |

1.00 |

1.00 |

1.00 |

1.00 |

引用元:国税庁 奥行価格補正率表の付表6 間口狭小補正率表の部分をご覧ください。

具体例で見る、間口が狭い宅地の評価方法

それでは、間口が狭い土地の評価方法を具体的なケースで見てみましょう。たとえば、間口が3mの土地で、路線価が150千円/㎡の場合、どのように評価額が計算されるのかを詳しく説明します。

基本評価額の計算

まず、路線価に土地の面積を掛けて、基本的な評価額を算出します。

たとえば、土地の面積が200㎡の場合、基本評価額は以下の通りです。

150千円 × 200㎡ = 30,000千円(3,000万円)

間口狭小補正率の適用

次に、間口が3mであるため、補正率を適用します。間口が3m未満の場合、普通住宅地区であれば補正率は0.90とされています。これを基本評価額に掛けて、評価額を調整します。

3,000万円 × 0.90 = 2,700万円

最終評価額

適切に評価を行うことで、土地の正しい価値を把握し、相続税額の節約にもつながる可能性があります。特に、相続税の計算においては、このような細かな補正が大きな影響を与えるため、正確な評価を行うことが非常に重要です。

形が悪い宅地の評価と不整形地補正

形が悪い宅地、いわゆる不整形地は、通常の正方形や長方形の土地に比べて評価が低くなることが一般的です。これは、不整形な形状が建物の配置や利用効率に制約を与えるためです。特に、土地の一部が極端に細長かったり、三角形だったりすると、建築計画が難しくなり、使い勝手が悪くなります。

そのため、このような土地には不整形地補正が適用され、評価額が減額されます。この補正は、土地の形状によってどれだけ使いにくいかを反映させるためのものです。適切に評価することで、無駄な相続税の負担を避け、正しい相続財産の評価が可能になります。次に、不整形地がどのように評価に影響を与えるか、詳しく見ていきましょう。

不整形地の形状が評価に与える影響とは?

不整形地とは、土地の形状が不規則で、一般的な正方形や長方形と比べて、建物を建てる際の効率が低くなる土地を指します。代表的な不整形地の例には、三角形の土地、L字型の土地、細長い土地などがあります。こういった土地では、建物の配置に制約が多く、駐車スペースや庭などの利用が難しくなることが多いです。

不整形地はその形状のため、建物のデザインが限られることや、敷地の一部が有効に使えないといった制約が生じます。結果として、土地全体の利用効率が下がり、その土地の市場価値も低くなります。このような土地は、形状が良好な土地と同じ評価額では不公平であるため、不整形地補正が適用され、評価額が調整されます。

不整形地補正は、土地の形がどれだけ使いにくいかに基づいて設定されます。形状が不規則であればあるほど、補正率が大きくなり、評価額が低くなる仕組みです。次の節では、具体的な補正の適用方法を見ていきましょう。

不整形地補正率表

- 高度商業地区、繁華街地区、普通商業・併用住宅地区、中小工場地区

|

かげ地割合 |

A |

B |

C |

|

10%以上 |

0.99 |

0.99 |

1.00 |

|

15%以上 |

0.98 |

0.99 |

0.99 |

|

20%以上 |

0.97 |

0.98 |

0.99 |

|

25%以上 |

0.96 |

0.98 |

0.99 |

|

30%以上 |

0.94 |

0.97 |

0.98 |

|

35%以上 |

0.92 |

0.95 |

0.98 |

|

40%以上 |

0.90 |

0.93 |

0.97 |

|

45%以上 |

0.87 |

0.91 |

0.95 |

|

50%以上 |

0.84 |

0.89 |

0.93 |

|

55%以上 |

0.80 |

0.87 |

0.90 |

|

60%以上 |

0.76 |

0.84 |

0.86 |

|

65%以上 |

0.70 |

0.75 |

0.80 |

- 普通住宅地区

|

かげ地割合 |

A |

B |

C |

|

10%以上 |

0.98 |

0.99 |

0.99 |

|

15%以上 |

0.96 |

0.98 |

0.99 |

|

20%以上 |

0.94 |

0.97 |

0.98 |

|

25%以上 |

0.92 |

0.95 |

0.97 |

|

30%以上 |

0.90 |

0.93 |

0.96 |

|

35%以上 |

0.88 |

0.91 |

0.94 |

|

40%以上 |

0.85 |

0.88 |

0.92 |

|

45%以上 |

0.82 |

0.85 |

0.90 |

|

50%以上 |

0.79 |

0.82 |

0.87 |

|

55%以上 |

0.75 |

0.78 |

0.83 |

|

60%以上 |

0.70 |

0.73 |

0.78 |

|

65%以上 |

0.60 |

0.65 |

0.70 |

引用元:国税庁 奥行価格補正率表の付表5 不整形地補正率表の部分をご覧ください。

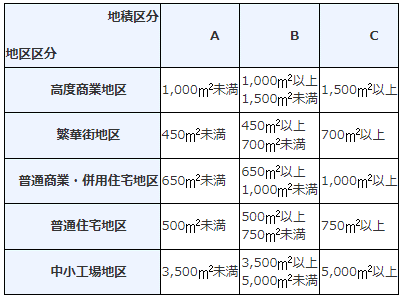

- 1.不整形地の地区区分に応ずる地積区分は、付表4「地積区分表」による。

- 2.かげ地割合は次の算式により計算した割合による。

かげ地割合の算式

- 3.間口狭小補正率の適用がある場合においては、この表により求めた不整形地補正率に間口狭小

- 4.補正率を乗じて得た数値を不整形地補正率とする。ただし、その最小値はこの表に定める不整形地補正率の最小値(0.60)とする。また、奥行長大補正率の適用がある場合においては、選択により、不整形地補正率を適用せず、間口狭小補正率に奥行長大補正率を乗じて得た数値によって差し支えない。

- 5.大工場地区にある不整形地については、原則として不整形地補正を行わないが、地積がおおむね9,000平方メートル程度までのものについては、付表4「地積区分表」及びこの表に掲げる中小工場地区の区分により不整形地としての補正を行って差し支えない。

具体例で理解する、不整形地補正の適用方法

ここでは、不整形地補正がどのように適用されるか、具体的な計算例を使って説明します。例えば、ある土地がL字型で、その面積が400㎡、路線価が200千円/㎡と設定されている場合を考えます。

基本評価額の計算

まず、土地が不整形でない場合の基本評価額を計算します。

200千円 × 400㎡ = 80,000千円(8,000万円)

不整形地補正率の適用

次に、この土地がL字型であるため、不整形地補正率を適用します。例えば、補正率が0.70と設定されている場合、基本評価額にこの補正率を掛けて調整します。

8,000万円 × 0.70 = 5,600万円

最終評価額

補正後の最終評価額は5,600万円となります。このように、形状の悪い土地では、補正率を使って評価額を調整することで、実際の利用価値を反映した評価が行われます。

不整形地補正を適切に適用することで、土地が持つ実際の価値に基づいた評価を行うことが可能です。これにより、相続税の計算も正確になり、過剰な税負担を避けることができます。相続財産の評価を正しく行うためには、不整形地の形状や補正率の正確な適用が重要です。

相続財産、路線価等に関する参照URL

引用元:国税庁 財産評価

引用元:国税庁 土地及び土地の上に存する権利の評価についての調整率表