消費税減税で賢く不動産購入―食料品ゼロ%と5%減税を味方に7桁節約

今夏に予定されている参議院選挙において、一部の政党を除き、各党の政策・公約には消費税廃止を含む消費税減税がズラリと並んでいます。ここでは、選挙後に議論される消費税と不動産購入について考察していきたいと思います。

「消費税減税で家の総費用が本当に下がるの?」

「食料品の消費税ゼロ%や消費税5%減税の違いがよく分からない…」

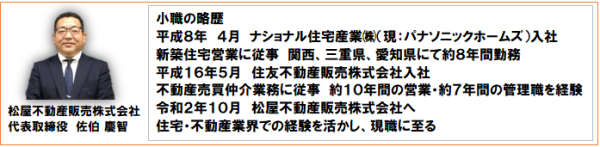

消費税減税と不動産購入の最新戦略を網羅する本ガイドでは、食料品の消費税ゼロ%と消費税5%減税の効果を数字で比較し、30代夫婦が7桁節約でマイホームを実現する方法を解説します。背景から家計シミュレーション、減税タイミング別シナリオ、不動産売買のプロ=佐伯慶智の視点まで、読後すぐ行動できるチェックリスト付き。不動産仲介のプロが教える減税活用術を読めば、物件価格・ローン・諸費用までトータルで最小化。FAQで疑問も即解決、相談窓口も明示。読み終える頃には「今動くべきか」がクリアに見えます。検索前に押さえるべきポイントをわかりやすく整理したので、時間がない忙しい共働き世帯でもすぐに実践できます。

目次

消費税減税のキホン ― 30代夫婦が押さえるべき背景と目的

消費税減税と不動産購入を結び付けて考える際、30代夫婦が押さえたいのは、物価高対策として浮上した「食料品の消費税ゼロ%」と「消費税5%減税」の狙い。前者は毎日の食費を直接軽減し、後者は住宅取得や家具・家電購入など幅広い支出を節約できます。減税で生じる月々の余力は頭金増強やローン返済の加速に回せるため、ライフプラン全体を安定させる大きなポイントとなります。

なぜ今「消費税減税」が再浮上したのか

物価高対策として消費税減税が選挙を機に議論再燃しています。与党は給付金による支援を検討し、野党は消費税率5%への引き下げや食料品0%など減税策を公約に掲げています。政府が景気腰折れを防ぐため家計への直接支援策を模索する中、短期的に負担を軽くする減税策への期待が高まっています。実際、エコノミストの間でも「給付より減税の方が経済押し上げ効果が大きい」との指摘があり、消費税減税を求める声は強まっています。

食料品ゼロ%と5%減税 ― 政策比較早わかり

現在検討されている消費税減税策は、大きく「食料品のみ消費税ゼロ%」にする案と、「消費税率を一律5%」に引き下げる案の2種類があります。前者は生鮮食品や飲食料品にかかる消費税を期間限定で非課税にし、毎日の食卓に直結する負担を軽くするものです。日本の食料品税率8%はG7諸国で最も高く、家計消費に占める食費も28%と突出しているため、実現すれば特に低~中所得層への恩恵が大きいでしょう。

エンゲル係数と不動産景気について⇒エンゲル係数上昇で支出抑制?不動産景気鈍化前におこなう不動産売却

一方、消費税一律5%減税は現在標準税率10%(食料品など軽減8%)を全て5%に引き下げる大胆な案です。こちらは食料品以外の買い物(衣類や日用品、サービスなど)も幅広く約5%安くなるため、家計全体で見た負担軽減効果が非常に大きい点がメリットです。例えば光熱費や外食費もまとめて下がります。

また、税率を単一の5%に統一することで現在の複数税率の煩雑さが解消され、インボイス対応など事務負担が軽減される利点もあります。全国商工団体連合会の試算でも、一律5%減税の方が食料品0%より平均世帯で月約4,800円多く負担減になる結果が出ています。食料品だけではカバーできない光熱費や日用品の値上げにも対応できるため、総合的に見て5%減税の方が、『実効性が高い』とされています。

|

項目 |

実数 |

現行の消費税 |

食料品0% |

5%減税 |

||||

|

税込金額 |

税率 |

税額 |

税率 |

税額 |

税率 |

税額 |

||

|

食料 |

穀類 |

9,498 |

8 |

703 |

0 |

0 |

5 |

452 |

|

魚介類 |

10,953 |

8 |

811 |

0 |

0 |

5 |

521 |

|

|

肉類 |

10,842 |

8 |

803 |

0 |

0 |

5 |

516 |

|

|

乳卵類 |

4,730 |

8 |

350 |

0 |

0 |

5 |

225 |

|

|

野菜・海草 |

11,363 |

8 |

841 |

0 |

0 |

5 |

541 |

|

|

果物 |

4,625 |

8 |

342 |

0 |

0 |

5 |

220 |

|

|

油脂・調味料 |

5,115 |

8 |

378 |

0 |

0 |

5 |

243 |

|

|

菓子類 |

11,409 |

8 |

845 |

0 |

0 |

5 |

543 |

|

|

調理食品 |

17,078 |

8 |

1,265 |

0 |

0 |

5 |

813 |

|

|

飲料 |

5,821 |

8 |

431 |

0 |

0 |

5 |

277 |

|

|

酒類 |

5,250 |

10 |

477 |

10 |

477 |

5 |

250 |

|

|

外食 |

16,882 |

10 |

1,534 |

10 |

1,534 |

5 |

803 |

|

|

住居 |

家賃地代 |

8,158 |

0 |

0 |

0 |

0 |

0 |

0 |

|

設備修繕・維持 |

15,219 |

10 |

1,383 |

10 |

1,383 |

5 |

724 |

|

|

光熱 |

電気代 |

11,352 |

10 |

1,032 |

10 |

1,032 |

5 |

540 |

|

ガス代 |

4,648 |

10 |

422 |

10 |

422 |

5 |

221 |

|

|

他の光熱 |

2,804 |

10 |

254 |

10 |

254 |

5 |

133 |

|

|

上下水道料 |

5,232 |

10 |

475 |

10 |

475 |

5 |

249 |

|

|

家具・家事用品 |

14,829 |

10 |

1,348 |

10 |

1,348 |

5 |

706 |

|

|

被服及び履物 |

12,345 |

10 |

1,122 |

10 |

1,122 |

5 |

587 |

|

|

保険 |

医薬品 |

3,315 |

10 |

301 |

10 |

301 |

5 |

157 |

|

健康保持用摂取品 |

1,088 |

10 |

98 |

10 |

98 |

5 |

51 |

|

|

保険医療用品・器具 |

3,670 |

10 |

333 |

10 |

333 |

5 |

174 |

|

|

保健医療サービス |

9,626 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

交通・通信 |

45,371 |

10 |

4,124 |

10 |

4,124 |

5 |

2,160 |

|

|

教育 |

授業料 |

7,890 |

0 |

0 |

0 |

0 |

0 |

0 |

|

教科書・学習参考教材 |

105 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

補習教育 |

2,793 |

10 |

253 |

10 |

253 |

5 |

133 |

|

|

教養娯楽 |

35,225 |

10 |

3,202 |

10 |

3,202 |

5 |

1,677 |

|

|

その他 |

諸雑費 |

31,182 |

10 |

2,834 |

10 |

2,834 |

5 |

1,484 |

|

交際費 |

11,643 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

こづかい |

7,900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

仕送り金 |

4,672 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

合計 |

352,633 |

|

25,961 |

|

19,192 |

|

14,400 |

|

|

※教養娯楽には新聞(8%適用)が含められている ため実際の税額は若干下がる |

減税額 |

6,769 |

|

11,561 |

||||

|

食料品0%と消費税5%の差 |

4,792 |

|||||||

出典:全国商工団体連合会>消費税5%減税、インボイス廃止こそ高物価対策の切り札【Q&A解説】より一部抜粋

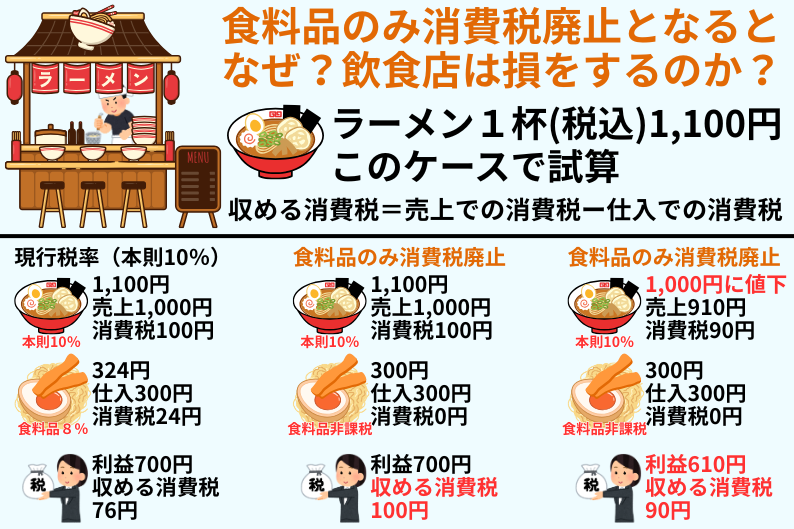

もちろん食料品ゼロ%案にも「生活必需品だけでもゼロに」という意義があります。しかし、外食産業では仕入れ食材は非課税でも提供する飲食には現行10%の課税があるため、仕入税額控除が減ってかえって納税負担が増える可能性も指摘されています。また家計全体で見れば食費以外の負担は残るため、効果は限定的です。一律5%減税ならあらゆる支出を直接下支えできる上、消費者心理を明るくする効果も大きく(「値下げ」の実感)、景気対策としても理にかなっています。

【外食産業が損をする理由】を解説

ラーメン1杯を例に、外食店が直面する税負担の変化を整理します。

1️⃣ 現行税率(本則10%)

|

項目 |

税抜 |

消費税 |

|

売上 |

1,000円 |

100円 |

|

仕入れ(食材300円・軽減8%) |

300円 |

24円 |

|

納付税額 |

|

100円 − 24円 = 76円 |

仕入税額控除が働くため、実際に納めるのは76円で済みます。

2️⃣ 食料品のみ消費税廃止(価格据え置き1,100円)

仕入れ食材が非課税になり、控除できる税額がゼロに。

納付税額はそのまま100円となり、負担が24円増加します。

3️⃣ 食料品のみ消費税廃止+値下げ(1杯1,000円)

|

項目 |

税抜 |

消費税 |

|

売上 |

910円 |

90円 |

|

仕入れ |

300円 |

0円 |

|

納付税額 |

90円 |

値下げで利益は、700円 → 610円に減少。それでも控除がないため納税額は90円と、現行より14円増える逆転現象が起こります。

ポイント

- 仕入税額控除がなくなると、外食店は税負担が増大

- 「税が下がったのだから値引きを」という消費者心理が働くと、利益減+納税増で二重苦

- 食料品のみの消費税廃止は、一見やさしい政策に見えても外食産業には不利に作用する可能性がある

仕組みを正しく理解しないまま値下げ競争に巻き込まれると、キャッシュフローが大きく悪化しかねません。

家計と市場に与えるインパクトを数字で読む

消費税減税は家計に直接プラスとなり、わずかですがGDPを押し上げる効果も試算されています。海外では100以上の国・地域が付加価値税の減税に踏み切っており、日本でも実行可能との指摘があります。ただし財源不足による将来世代へのツケ(本当にツケとなるかは議論の余地あり)という課題もあり、食料品0%なら年間約5兆円、5%減税ならその倍近い税収減になるとの試算があります。この穴埋め策をどうするかは大きな論点です。

家計シミュレーション:ゼロ% vs 5%減税でどれだけ得する?

消費税減税が実現すると家計はどれほど楽になるのでしょうか。食料品の消費税ゼロ%案では共働き世帯の月間食費8万円に対し約6,400円、年間約7万6,000円の節約。一方、一律5%減税なら食費以外の光熱費や日用品もまとめて負担が減り、同条件で月1万3,000円、年間約16万円の可処分所得アップが期待できます。浮いた資金を頭金や繰上返済に回せば総返済額も圧縮でき、不動産購入タイミングの判断材料として重要です。

月間キャッシュフロー・モデルケース

消費税減税が家計にどんな影響を与えるか、モデルケースで見てみましょう。共働き30代夫婦(子ども1人)で月の生活費を30万円(食料品8万円+その他22万円)と仮定します。現行税率では月約28,400円を消費税として支払っている計算です(食料品8%で6,400円+その他10%で22,000円)。

- 食料品消費税ゼロ%の場合

月間の消費税額は約22,000円となり、現行より6,400円の負担減、つまり毎月約6千円節約できます。

- 消費税一律5%の場合

月間の消費税額は約15,000円となり、現行より13,400円の負担減(約2倍の軽減幅)で、毎月1.3万円ほど節約できます。

このモデルでは一律5%減税の方が、食料品ゼロ%より月あたり約7千円多く手元に残る計算です。月7千円といえば年間では約8万円ですから、減税策の違いで家計余力に大きな差が出ることがわかります。

年間節約額の早見チャート

さらに年間ベースで見ると、その差は歴然です。平均的な世帯でも年間十数万円~数十万円規模で一律5%減税の方が、負担減額が大きくなると試算されています。食料品だけの減税では恩恵が限られるため、家計全体では一律減税の方が効果的と言えるでしょう。

不動産購入費用を徹底検証 ― 減税が総支払額をどう変えるか

住宅購入総額は建物代・仲介手数料・リフォーム費など課税部分で決まります。仮に新築分譲住宅3,000万円の建物部分(建物約2,000万円)にかかる消費税が10%→5%なら約100万円削減。諸費用の消費税も半減し、リフォーム100万円なら5万円節約。中古住宅・中古マンションで売主が個人の場合は、消費税が非課税なので恩恵は少ないですが、差が小さくても、家具家電・引越し費を含めれば家計インパクトは大きく、減税の有無で総支払額に十数万円〜百万円超の開きが生じます。

物件価格・ローン金利・諸費用の税率別シミュレーション

マイホーム購入時、消費税率の違いで総支払額がどの程度変わるか試算してみます。ポイントは、土地代は非課税だが建物代や仲介手数料、工事費用などは課税という点です。

新築一戸建て(総額3,000万円、うち建物2,000万円)では消費税5%なら総支払額が約100万円圧縮できます。一方、

個人売主の中古住宅(中古戸建・中古マンション)ではもともと建物部分についても非課税となっています。つまり、新築や業者売主物件では減税メリット大、個人売主の中古では小さいということです。新築は建物代金にかかる税が大幅に減るので100万円前後お得になるケースもありますが、中古(法人ではない売主)購入では仲介手数料など数万円安くなる程度です。ただし中古でもリフォーム費用や引っ越し代、家具・家電購入費などには減税効果が及びます。

たとえば100万円のリフォーム工事なら、税率5%で5万円の節約です。住宅取得時の付随費用でも減税メリットを享受できる点は見逃せません。

なお、住宅ローンの金利そのものには消費税はかかりませんが、銀行の融資手数料や保証料には課税されることがあります。これらも5%になれば若干安くなりますが額は数千円から数万円程度でしょう。それより、減税で家計にゆとりが生まれれば精神的な安心感が増し、ローンを組むハードルが下がる効果も期待できます。

減税タイミング別シナリオ(即決・半年待ち・1年待ち)

消費税減税を見据え、いつマイホームを買うべきか迷う方も多いでしょう。ここでは「今すぐ購入」「半年ほど様子を見る」「1年程度待つ」の3つのシナリオについて、それぞれメリット・デメリットを整理します。

✅ 今すぐ購入(即決)の場合

- メリット

超低金利を今のうちに住宅ローンを組む事が出来て、家賃支払いを早く止められます。住宅ローン減税など現行の優遇策も利用可能です。気に入った物件を確実に手に入れられる安心感もあります。

- デメリット

減税後と比べ支払う消費税額は増えますが、低金利や家賃節約で十分補える場合が多いでしょう。既にマイホームを確保できる安心には代えられないという考え方もあります。

✅ 半年程度様子を見る場合

- メリット

減税方針を見極めてから購入でき、決まれば恩恵を受けられます。決まらなくても大きな機会損失なく対応可能です。

- デメリット

希望物件を逃したり、待っている間に金利や価格が上昇したりするリスクがあります。結果的に待ち損になる可能性もあるため注意が必要です。

✅ 1年程度待つ場合

- メリット

減税実施時期に合わせて購入し、大幅な節約効果を得られます。準備期間を十分取って計画的に動ける利点もあります。

- デメリット

待っている間に金利上昇や物件価格上昇で減税メリットが相殺・逆転するリスクがあります。減税自体が見送りになる可能性も十分にあり、不確実性が高い選択肢です。

総じて、「今の低金利と好条件を優先するか」「減税による最大限の節約を狙うか」が判断の軸になります。現在の経済環境やご家族の状況(お子さんの入学や転勤予定など)も踏まえ、慎重に検討しましょう。業界では、減税が一時的措置だと市場が混乱する恐れも考えられます。長く待つほど読みづらさも増すため、最新情報の収集と柔軟なプラン変更を心がけたいところです。

松屋不動産販売 佐伯慶智が語る「今こそ買い時」とは

私が「今こそ買い時」と断言する理由は二つです。①消費税減税と未だ低金利である住宅ローンが同時に得られる稀有なタイミングで取得コストを最小化できること。②インフレ下では固定金利ローンで住居費を固定し、実物資産に転換することが生活防衛と資産形成を両立させるからです。減税で浮く資金を頭金や繰上返済に回せば総返済額を大幅に圧縮できます。家デパではライフプランに合わせた資金計画と物件選定を無料でサポートします。

景気回復と生活防衛 ― 両立させる資産形成のコツ

松屋不動産販売株式会社の代表取締役である私は、不動産業界のプロとして「今こそ買い時」の理由を次のように語ります。消費税減税や円安・インフレなどの状況は先行き不安もありますが、実は資産形成と生活防衛を両立させる好機でもあるというのです。

第一に、インフレ下では不動産購入が生活防衛策になる点です。物価上昇で現金の価値が目減りする中、マイホームという実物資産を持つことはインフレヘッジになります。特に固定金利の住宅ローンを組めば、将来物価や収入が上がっても返済額は変わらず、実質負担が軽くなる効果が期待できます。賃貸暮らしのように家賃が上昇するリスクもなく、住居費を固定できる安心感があります。

さらに、減税で購入コストが下がり景気が上向けば資産価値上昇のチャンスもあります。買った自宅の価値が将来上がれば、それ自体が利益となります。実際、近年の円安局面では海外からの不動産投資資金流入で都心マンション価格が前年比20%以上上昇した例もありました。こうした追い風を活かしつつも、私は「無理のない範囲でレバレッジをかけることが重要」と強調しておきます。借入額は適正な範囲に抑え、減税で浮いた分は頭金や繰上返済に回すなど、堅実な資金計画を立てるべきだという助言です。

つまり、「今こそ買い時」とは減税やインフレという環境を前向きに捉え、将来に備える資産づくりを始めましょうというメッセージです。追い風を受けつつも足元は固め、家計を守りながら資産形成を図る―30代夫婦にはそのバランス感覚が求められます。

こちらも是非読んでください⇒円安とインフレに負けない!不動産購入の賢い方法とタイミング

不動産業界は消費税5%減税をどう読むか

消費税5%減税が実現した場合、不動産業界への影響はどう見られているのでしょうか。業界全体の見方を整理すると、「追い風だが慎重さも必要」という姿勢です。

まず、税率引き下げで新築住宅の取得コストが下がれば、住宅購入需要が喚起されると期待されます。増税前に駆け込み需要が起きたように、減税実施時には「今がチャンス」とばかりにマイホーム購入の駆け込みが発生し、市場が活性化するでしょう。これは住宅メーカーや不動産会社にとって販売促進の追い風です。

しかし、期間限定の減税だと市場に混乱を招くリスクもあります。需要が減税期間に集中し、終了後に反動減が起これば売買件数が乱高下します。不動産は長期計画で動くため、業界としては減税措置の期間や内容について政府に早めの情報開示と安定的な運用を望むところです。また、業界には複数税率の解消でインボイス対応など事務負担が軽減する利点もあります。現場の経理負担が減ること自体は歓迎材料です。

中古市場も一時的に新築に押される可能性はありますが、価格面の魅力から根強い需要が残るとみられます。全体として、不動産各社は減税のメリットを享受しつつ、市場の変化に柔軟に対応していく構えです。「減税に一喜一憂せず、お客様のライフプランに寄り添った提案をする」と私は考えており、プロとして冷静な視点を保ちつつ、減税という追い風をお客様の利益につなげたい考えです。

プロが推奨する減税活用シナリオ3選

最後に、佐伯が提案する消費税減税を踏まえた活用シナリオを3つ紹介します。

- 「減税を待たず今すぐ購入」

現行の住宅ローン減税や補助金など利用できる制度をフル活用し、低金利の今のうちに早期購入する戦略です。減税なしでも十分メリットを享受でき、家賃支出も削減できます。

- 「減税開始に合わせて購入」

減税実施が決まったら開始直後に契約・引渡しするよう準備する戦略です。事前に物件探しやローン審査を済ませ、5%税率でマイホームを取得します。浮いたお金でワンランク上の住宅設備を導入するなど、減税メリットを最大化しましょう。

- 「減税期間を資産強化に充てる」

既に持家の方や購入を急がない方向け。減税期間中にリフォームや繰上返済を行い、住まいの価値向上やローン負担軽減を図る戦略です。工事費や返済額が減る今こそ、将来のための投資を行う好機と位置付けます。

ご自身の状況に合ったシナリオで、消費税減税の恩恵を上手に活かしましょう。迷った時は不動産のプロに相談しながら、最適なプランを練ることをおすすめします。

FAQ&まとめ ― 消費税減税と不動産購入の疑問を一気に解決

消費税減税はいつから?中古住宅にも効果は?ローン減税は併用可?—多く寄せられる10の疑問をQ&A形式で整理し、減税別の家計効果や購入タイミングの決め方を総復習。要点は①税率で変わる支払総額②金利・価格との兼ね合い③生活設計との整合性の3つ。迷ったら家デパの無料相談へ。最新制度と物件情報をワンストップで提供し、最適な購入戦略を一緒に描きます。これで消費税減税下でも安心して一歩踏み出せます。

よくある質問10選

Q1. 消費税減税は本当に実施されますか?

A1. 現時点では実施未定です。選挙を控え議論されていますが、具体的な時期や方法はまったく決まっていません。

Q2. なぜ今、消費税減税の話が出ているのですか?

A2. 物価高による家計負担増への対策として浮上しています。食品やエネルギー価格の上昇で暮らしが苦しい中、消費税率を下げて負担を軽減しようという狙いがあります。

Q3. 食料品の消費税がゼロ%になったら家計への効果は?

A3. 食料品にかかる消費税がなくなれば、食料品購入時の税(現行8%)分がそのまま節約になります。例えば月8万円の食費なら約6,400円/月、年間で7~8万円の負担減です。ただし外食や日用品には引き続き課税されるため、家計全体では効果が限定的です。

Q4. 消費税が5%になればどれくらい得しますか?

A4. 税率が半減するので、消費税負担もほぼ半減します。平均的な家庭でも年間数十万円の節約効果が見込まれます(モデルケースでは年間約16万円減)。食料品だけでなく広範囲で負担減となる分、家計に大きなゆとりが生まれるでしょう。

Q5. マイホーム購入時、消費税はどこにかかりますか?

A5. 建物代金や仲介手数料、工事費用などが課税対象です(※土地は非課税)。たとえば、新築住宅では建物価格に消費税がかかっています。また、諸費用に含まれる不動産会社の仲介手数料やオプション工事費などにも課税されています。なお個人が売主の中古物件では建物価格に消費税がかからないため、減税効果は小さくなります。

Q6. 中古住宅を買う場合、減税の恩恵は小さいのですか?

A6. はい。売主が法人ではなく、個人の方である場合、中古物件ではそもそも売買代金に消費税がかからないため、減税による総支払額の差は数万円程度にとどまります。恩恵は仲介手数料やリフォーム費用など一部の費用部分のみです。

Q7. 減税まで待った方が家は安く買えますか?

A7. 一概に言えません。 減税分だけ見れば待った方が支払総額は下がりますが、市場環境によっては金利上昇や物件価格上昇でメリットが相殺される可能性があります。また希望の物件を逃すリスクもあります。減税の確実性と金利・物件動向を総合的に考え、判断しましょう。

Q8. 減税が実施されたら住宅ローン減税や補助金はどうなりますか?

A8. 現状不明ですが、増税時にローン減税延長などの措置が取られた例もあり、減税時はそうした優遇策が縮小される可能性もあります。今利用できる制度(住宅ローン減税など)は2025年末まで延長が決まっていますので、制度の適用可否も踏まえて検討しましょう。

Q9. 消費税が下がると不動産価格も下がりますか?

A9. 消費税減税そのものは不動産価格に直接影響しません。ただ購入需要が高まれば一時的に価格が上昇する可能性があります。また、減税終了前には駆け込み需要で価格が上がり、終了後に落ち着く動きも考えられます。長期的な価格動向は経済状況や需給によります。

Q10. 減税も含めて住宅購入の相談はどこにすればいいですか?

A10. 税制やローンに詳しい不動産会社に相談するのがおすすめです。当社「家デパ」でも消費税減税に関する無料相談を承っていますので、お気軽にご利用ください。

迷ったら「家デパ」に無料相談しよう

消費税減税とマイホーム購入の関係を見てきましたが、最適な選択肢は各ご家庭で異なります。「うちはどうするのが正解?」と迷ったら、松屋不動産販売の「家デパ」無料相談をご利用ください。

経験豊富なスタッフが減税動向から資金計画・物件選びまで丁寧にアドバイスいたします。対面はもちろんオンラインやお電話でも相談可能です。消費税減税という大きなテーマに振り回されず、プロの力を借りてぜひ後悔のない住まい選びを実現してください。いつでもお気軽にご相談ください。

購入のご相談は、当社ホームページ『IEDEPA』へ。会員登録いただければ会員限定物件も閲覧可能です。また、会員登録いただいたお客様には、ご希望エリアでの新着物件がメールで届きます。

さらに、店舗にて会って相談したいというお客様には、是非来店予約でエントリーしてください。お得な来店予約キャンペーンも実施しておりますので、是非ご利用ください。

また、ご自宅・遊休地のご売却の相談も是非当社へ!

愛知県でのご売却はコチラ↑の愛知不動産高額査定.comをご利用ください。

静岡県でのご売却はコチラ↑の静岡不動産高額査定.comをご利用ください。

本記事をご覧いただき誠にありがとうございました。消費税減税については、参議院選挙後に議論されることなので、現状は何も確定していません。ですが、選挙の行方も有権者の一票からです。そして、選挙戦後にどのような政策が取られても、対応できるように今から情報収集をしておくことが大切です。不動産の購入・売却では、我々松屋不動産販売が活躍できる場面も多いと思いますので、今後ともよろしくお願いいたします。